2023年10月開始のインボイス制度ですが、取引先が免税事業者である場合インボイスが発行されるのか?発行されなかったら消費税は全く控除がないの?などの不安があると思います。今回は2029年9月30日まで設けられる特例措置についてみていきます。

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすく解説するために法律の詳しい内容を省略、簡素化しています。

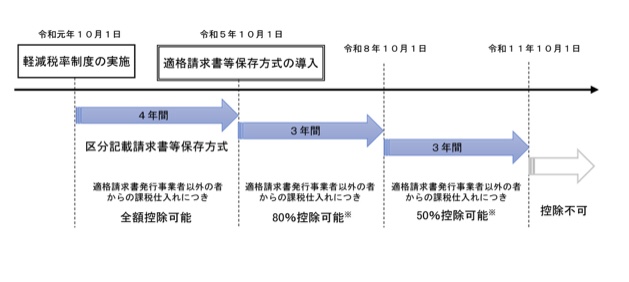

インボイスがなくても導入後3年間は80%、その後さらに3年間は50%の控除できます。

経過措置の内容

インボイス制度が始まると、インボイスを発行しない免税事業者からの仕入れにかかる消費税は控除ができないので、インボイス発行事業者からの仕入よりも不利な扱いとなります。このような状況を緩和するために、インボイスを発行しない事業者からの仕入れにかかる消費税を控除できるように、期間を限定して特例措置が設けられます。

仕入時期と控除額

| 令和5年9月30日まで インボイス制度開始前 | 課税仕入れにかかる消費税の100%を控除 |

| 令和5年10月1日から 令和8年9月30日まで | 課税仕入れにかかる消費税の80%を控除 |

| 令和8年10月1日から 令和11年9月30日まで | 課税仕入れにかかる消費税の50%を控除 |

| 令和11年10月1日以降 | 控除なし |

適用を受けるには

帳簿で分かるようにしよう

この適用を受けるためには、帳簿に「80%控除対象」と記載するなど、経過措置の適用を受ける課税仕入れであることがわかるようにする必要があります。

「*」「★」などの記号を帳簿に記載して『「*」「★」は経過措置対象の課税仕入れであり、80%控除の対象』などと記載する方法でも大丈夫です。

請求書等の保存は必要

インボイスが始まるまでの区分記載請求書と同じ項目が記載されている請求書等の保存が必要です。

「区分記載請求書」の記載内容は。。。

- 請求書発行者の氏名または名称

- 取引年月日

- 取引の内容

- 対価の額

- 受領者の氏名または名称

- 軽減税率対象品目であること

- 税率ごとに合計した対価の額

これはインボイスが始まる前の請求書で良いということですね。

簡易課税制度で計算している場合

簡易課税を選択している場合は、売上にみなし仕入れ率を乗じて消費税の納税額を計算するので、インボイスの保存は仕入税額控除の要件ではありません。

したがって、簡易課税制度を採用した場合はインボイスを保存する必要はありません。

ただし法人税や所得税での領収書等の保存は必要なので、インボイスを考えずこれまで通りの領収書等の保管で大丈夫ということです。

インボイス制度開始後、インボイスがない仕入れについても経過措置により控除があります。

もし仕入れ先がインボイス発行事業者でなければ、適用を受けると消費税を減らすことができますよ!!

仕入れ先がインボイス発行事業者でない場合は、簡易課税制度も検討しましょう!

コメント