インボイス制度は現在免税事業者である方への影響が1番大きく、消費税の申告についても知らないことが多いため、どう進めれば良いか迷うのではないでしょうか?今回は現在消費税の免税事業者である方について、登録開始日である2023年(令和5年)10月1日からインボイスを発行し、消費税の申告を簡易課税制度でするために必要な手続きについてです。

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすく解説するために法律の詳しい内容を省略、簡素化しています。

経過措置により提出する書類は2つ!

登録の手続き

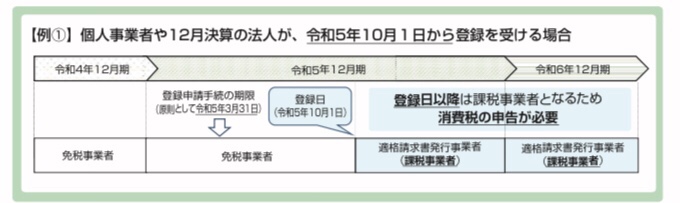

インボイス制度は2023年(令和5年)10月1日から始まります。

現在消費税の免税事業者で、インボイス制度の開始日にインボイス発行事業者となるためする手続きは

2023年3月31日までに登録申請書を提出します。

(*消費税課税事業者選択届出書の提出は必要ありません)

そうすれば、2023年10月1日に登録され、インボイス発行事業者である課税事業者となります。(消費税の申告が必要になります。)

登録日の10月1日から課税事業者となるため、消費税の申告は、2023年10月1日からその課税期間の末日(個人事業者は12月31日)までの期間に行った取引をもとに消費税の計算をします。

*免税事業者が登録を受けるためには、原則としては、消費税課税事業者選択届出を提出し、免税事業者から課税事業者となる手続きが必要です。でも、インボイス開始時期の特例により、免税事業者が2023年10月1日の課税期間に登録を受ける場合には、その登録日から課税事業者となる経過措置が取られているので、課税事業者選択届出書を提出する必要はありません。

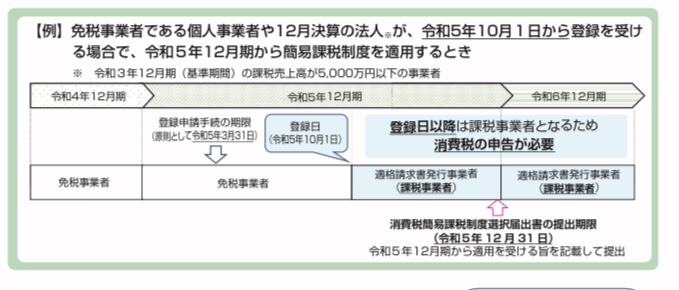

簡易課税選択の手続き

簡易課税制度は、基準期間の課税売上高が5000万円以下である事業者が適用を受けることができます。

2023年(令和5年)10月1日にインボイスの登録を受ける場合は、

その10月1日の課税期間中(個人事業者の場合は2023年10月1日〜12月31日)に

簡易課税制度選択届出書を提出します。

その登録日の課税期間から簡易課税制度の適用を受けることができます。

(*届出にの特例の適用を受ける旨の記載が必要です。)

簡易課税制度は、原則は適用を受けようとする課税期間の初日の前日までに簡易課税制度選択届出書を提出しなければならないのですが、インボイス開始時期の経過措置により、2023年10月1日の属する期間中に簡易課税制度選択届出書を提出することで、2023年10月1日から簡易課税制度を適用することができます。

インボイス開始に合わせて準備をすることで、経過措置により届出は少し簡単になっています!

コメント