所有権移転外のファイナンス・リース取引について、賃貸借処理している場合のインボイスについて、実務上どうなるのか気になっていましたが、その取扱が国税庁の発表するインボイスに関するQ&A問97として追加されていたので、リース取引のインボイスについてまとめます。

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすく解説するために法律の詳しい内容を省略、簡素化しています。

※この記事のリース取引とは、所有権移転外オペレーティング・リース取引に限定しています。

リース料計上時の課税仕入にも、リース契約時のインボイス保存が必要です!

所有権移転外ファイナンス・リース取引で賃借人が賃貸借処理した場合の適格請求書の保存

中小企業でのリース取引の会計処理は?

リース取引(※)についての原則的な会計処理は、売買処理といい、ローンで資産を購入したときのような処理を行います。

(リース契約時にリース資産とリース負債を貸借対照表に計上し、リース料支払い時にリース負債を減少させて、決算のときにリース資産の減価償却を行います。少し複雑。。。)

ただし、中小企業においては賃貸借処理という、簡便な会計処理を行うことができます。

リース取引の賃貸借処理は、リースした資産について資産計上などはせずにリース料を支払ったという仕訳を入れるだけです。

リース料支払い時 リース料 OOOO円/ 預金 OOOO円

中小企業の経理実務を考慮して、簡単な処理でもOKになっています!

(もう少し詳しく言うと。。。税務上は売買処理なのですが、リース期間の減価償却限度額とリース料が同じになるため調整が不要のためこの仕訳だけでOKなんです)

賃貸借処理の消費税は?

リース取引の原則はリース資産の譲渡として考えるので、消費税においても、そのリース資産の引き渡しがあった日において課税仕入とするのが原則です。

ただし、リース取引について賃貸借処理をしている場合には、そのリース料を支払うときにリース料にかかる消費税について課税仕入れとして処理することができます。

なので、中小企業のリース取引の実務では、リース料支払い時にリース料として経費を計上し、そのリース料にかかる消費税額を課税仕入とする。という処理をすることが多いです。

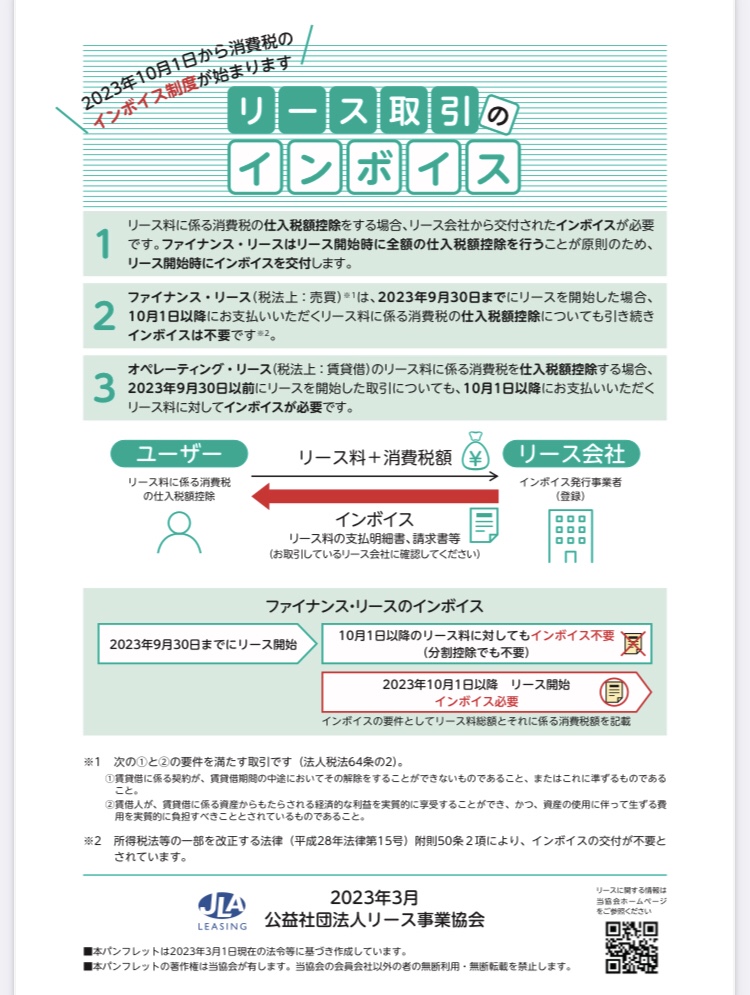

そして。。。令和5年10月からインボイス制度が始まることとなります。

すると。。リース料についてのインボイスはどうなるの?という疑問がありました。。

リース料支払い時に課税仕入にするには、毎月リース会社からインボイスが来る?

売買処理が原則だけどどうなるの・・・?

賃貸借処理した場合のインボイスの保存

リース取引について、賃貸借処理をしている場合のインボイスについて、先日国税庁のインボイスのQ&Aに追加されていました!

リース取引については、借り手側では売買処理、賃貸借処理の両方が存在しますが、インボイスについては、そのリース資産の引き渡し時にそのリース取引の全額に対するインボイスが交付されると思われます。

そのため、会計で賃貸借処理をしていて、リース料支払い時に消費税を課税仕入としている場合であっても、そのリース資産引き渡し時に交付されたインボイスを保存していれば、仕入税額所控除の要件を満たすこととなります。

また、令和5年10月1日前のリース取引について、リース料支払い時の課税仕入とする場合にはこれまで通りの請求書保存が必要になります。(インボイスは交付されておらず、必要ありません)

リース取引は期間が長いので、令和5年10月以降のリース料の支払いには、インボイスありのもとなしのものが混在します。

令和5年10月以降のリース契約については、リース料支払い時に課税仕入とするためには、リース取引時のインボイスの保存が必要です!紛失しないよう保管に気をつけましょう!

コメント