2023年(令和5年)10月開始のインボイス制度。制度の概要はなんとなくわかってきたけど、実際何をすればよいの?とお困りの方に。売り手の立場から準備すべきことをまとめます。

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすく解説するために法律の詳しい内容を省略、簡素化しています。

売り手の立場では次の5つのステップで準備をしよう!

インボイス発行事業者になるかどうかの判断

すでに消費税の課税事業者の場合はインボイス発行事業者に登録するのが自然な流れですが、現在免税事業者の場合は、インボイスを発行することは消費税の課税事業者となることですので、消費税の納税の負担が増えることになります。

免税事業者は取引相手が事業者で消費税の課税事業者であるのか、一般消費者なのか、または相手先もほぼ免税事業者であるのか、その場合、相手先はインボイス発行事業者とならないのかなどにより、自らがインボイス発行事業者になるのかの判断をすることが必要です。

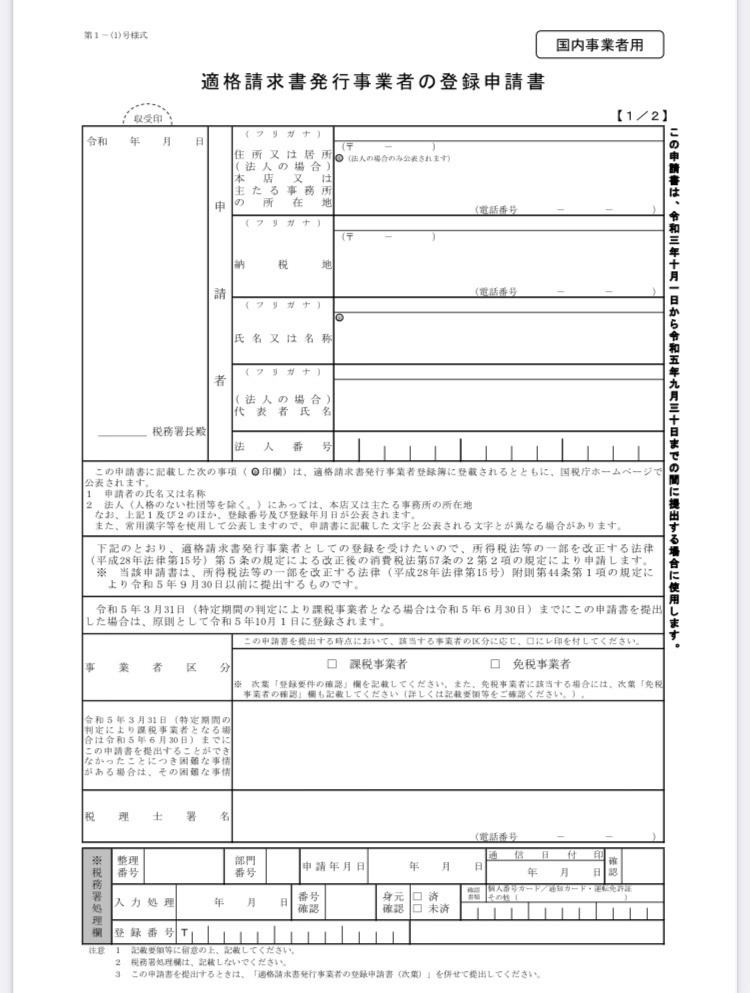

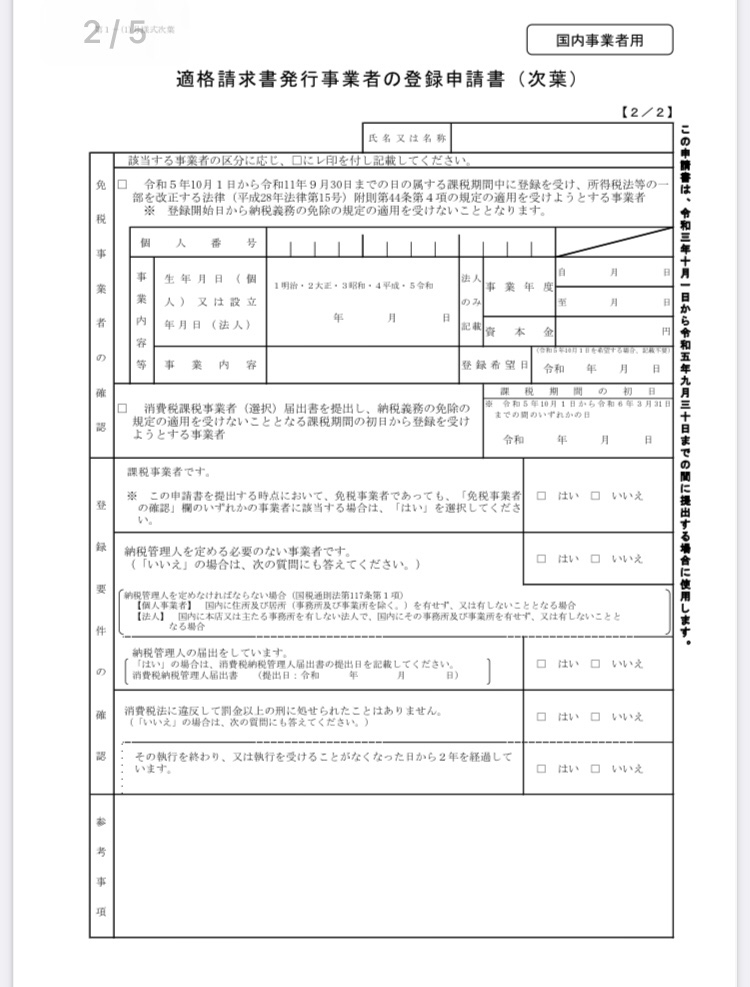

インボイス発行事業者の登録申請

インボイスを交付するためには、インボイス発行事業者として税務署長の登録を受ける必要があります。

登録の申請は、2023年(令和5年)3月31日までに

「適確請求書発行事業者の登録申請書」を納税地の税務署に提出しましょう。

e-TAXによる提出はこちらからできます。

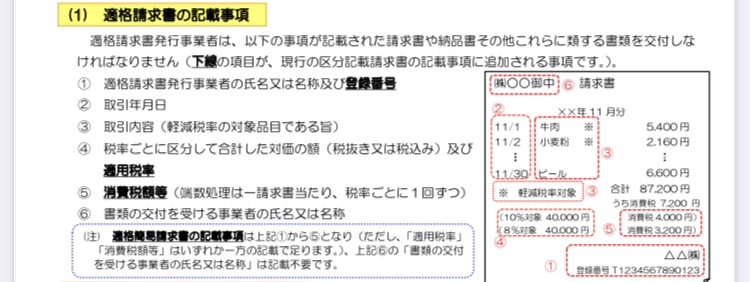

何をインボイスとして交付するのか と 控えの保存方法の検討

請求書や納品書、レシートなどを複数使用している場合は何をインボイスとして交付するのか。

紙で渡すのかメールで渡すのかなど、どのように交付するのかを検討しましょう。

現在取引先に交付している請求書に登録番号を記載すれば良いという場合が多いですね。

手書きであってもインボイスの記載事項がきちんと書かれていれば大丈夫です。

PDFの請求書をメール等で交付している場合、それは電子インボイスの提供となります。

交付したインボイスはその写しを7年間保存しなければならないので、その方法も検討しておきましょう。

紙で交付したインボイスについてはその写しを紙で保存します。

電子インボイスをデータのまま保存する場合、電子帳簿保存法の要件を満たして保存する必要があります。

システムの改修は必要か検討

多くの場合、現在使っている請求書に登録番号を記載することで対応できますが、その際、レジや請求書発行システムの改修がどの程度必要かを検討します。

これまで紙で発行していた請求書を、インボイスの発行に伴い効率化して電子インボイスを発行してみよう!など、業務全体を見直す機会でもあります。改修をする場合はインボイス制度の開始に間に合うように準備が必要です。

取引先への連絡

インボイス制度が開始時期においてスムーズに取引ができるように、取引先とのコミュニケーションも大切です。

取引先へインボイスの交付方法を伝えること、取引先のインボイスへの対応を確認しておくことも重要です。

まずはインボイスを発行する立場での準備を、5つのステップで確認してみてくださいね。

コメント