日常の仕事の一つに、お客様の取引の記帳(記帳代行と言われるものです)やお客様が行った記帳について指導することがあります。記帳するということは「会社の申告に必要な法定書類を作成している」ことであり、とても重要な意味があることなのに、重要性を意識することは少ないです。。この帳簿の必要性や重要性について改めてみていきたいと思います。

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすく解説するために法律の詳しい内容を省略、簡素化しています。

帳簿の適用欄は消費税の記載要件を意識して記載しましょう

帳簿とは、企業会計においては日々の取引の全てを記録する「仕訳帳」や「総勘定元帳」のことを言い、会社法で「会計帳簿の作成」と「会計帳簿の保存」が義務付けられています。(会社法が定める保存期間は10年間です。)

法人税・所得税における帳簿の記載事項

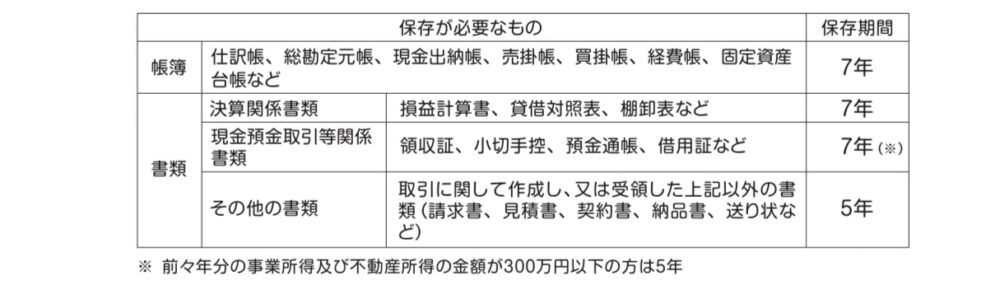

青色申告申告をする事業者は、複式簿記を前提とした帳簿を備え付けて、その取引を記録し、その取引等に関して作成または受領した書類を、その事業年度の確定申告書の提出期限の翌日から7年間保存しなければなりません。もし、適正に帳簿書類を保存していないと、青色申告の承認取り消しとなり税務上不利な扱いになってしまいます。

帳簿とは 総勘定元帳、仕分帳、現金出納帳、固定資産台帳、売上帳、仕入帳などです。

記載事項は

- 取引の年月日

- 取引の内容

- 取引金額

- 勘定科目 と定められています。

ただし、帳簿の記載内容に不備があったとしても、請求者や領収書によりその不備内容を確認することができる状態であれば、直ちに法人税、所得税の経費として認められないというわけではありません。それに比べて、消費税はどうでしょうか?

消費税における帳簿の記載事項は要注意

消費税は下のように計算されます。(とても簡単に略しますが。。)

納付する消費税の額= 売上にかかる消費税の額 ー 仕入れにかかった消費税の額

消費税における帳簿の記載事項については注意が必要です。消費税法では、帳簿や請求書を保存していない場合には、その保存がない仕入れについての消費税については控除しないことを定めています。

さて、帳簿への記載ですが、消費税は法人税や所得税のように、帳簿の記載に不備があっても、領収書等の証拠書類ばあれば大丈夫!とはいきません。帳簿に定められた記載事項がないと、仕入れにかかった消費税の額として控除することができないこととなっています。

実際に支払っていても控除が認められないことがあるなんて!帳簿の適用にはきちんと記載事項を意識して書きましょう!

消費税が求める帳簿の記載事項

- 相手方の氏名または名称

- 取引を行なった年月日

- 取引をした商品やサービスの内容

- 取引金額

- 軽減税率対象の場合はその旨

請求書や領収書が保存についても注意が必要で、保存されていなければ消費税の仕入れ税額控除は認められず、たとえ実際に相手先に消費税を支払っていたとしても、請求書等の保存がなければ消費税の計算をする上で控除を受けることができません。

帳簿の摘要欄になにを書けばいいか

消費税の記載要件は所得税や法人税よりもきびしいので、消費税に合わせれば、所得税や法人税の求める記載事項も満たすことになります。

消費税に合わせて、(帳簿には年月日、金額の記載欄はあるので、)適用欄には「相手の名称」「商品やサービス」「軽減税率マーク」を記載すれば良さそうですね。

日々の記帳ですが、消費税の税額控除を受けるために重要なことだったんですね。少し意識して摘要欄を書きたいですね。

コメント