先日のブログで経営セーフティネットの節税効果について考えました。今回は経営セーフティネットと同じように小規模事業者に向けた節税商品としても紹介される、小規模企業共済の節税効果はあるかについて考えます。

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすく解説するために法律の詳しい内容を省略、簡素化しています。

小規模企業共済は受取時、退職金や年金として扱われるため、節税効果はあるといえます。

詳しい加入条件などは上記のHPで確認していただけます。このブログでは、その概要と節税効果について考えます。

小規模企業共済

制度の概要

小規模企業共済は、従業員数が20人以下の小規模な会社の経営者や、個人事業主が廃業や退職時の生活資金を積み立てるための制度です。国が出資している独立行政法人中小企業基盤整備機構が運営しています。

掛金は月額 1000円から70,000円まで設定することができ、その年に支払った掛金の全額を所得から控除することができます。また、掛金の範囲内で貸付を受けることができるのもメリットです。

共済金は退職時や廃業時に、掛金以上の金額を受け取ることができます。そのため経営者が退職金代わりに加入することが多いです。

デメリットとしては、退職や廃業ではなく任意解約をした場合、掛金の納付期間が20年未満であれば、元本割れとなります。

節税になるのか

小規模企業共済は、1年間に支払った掛金の全額を所得税の計算上の所得控除に入れることができるため、支払った年の掛金についての税金を節税することができます。

掛金を最大月額7万円にすれば年間84万円を所得控除することができるので、84万円にかかる税金を節税することができます。

では、この小規模企業共済は受取時はどうなるのでしょうか?全額が所得として課税されるのであれば、これも、セーフティ共済と同様に課税の繰延ですが。。

共済金受け取りは、一括と分割(その併用)から選択します。

「一時金」を選択すると、その受け取り時の課税は「退職所得」

「分割」を選択すると、受取時の課税は「公的年金等の雑所得」

受け取り方によって、課税のされ方が違ってくるんですね。

ただ、ここでポイントは、どちら課税のされ方でも、全額が事業所得として課税されるよりも税金の負担が軽くなるということ。トータルで見ても節税できるといえます。

任意解約をして解約手当金を受け取った場合は、「一時所得」として課税されます。

一時所得は(解約手当金ー控除額50万円)×1/2 が所得となるので、優遇はあるのですが、節税を考えると、共済金として一時金または分割で受け取ることがメリットがあります。

所得控除を受けるための手続き

小規模企業共済の掛金を所得から控除するためには、所得税の確定申告書に「小規模企業企業共済等掛金控除」の欄に必要事項と金額を記載し、「小規模企業共済掛金払込証明書」の添付します。

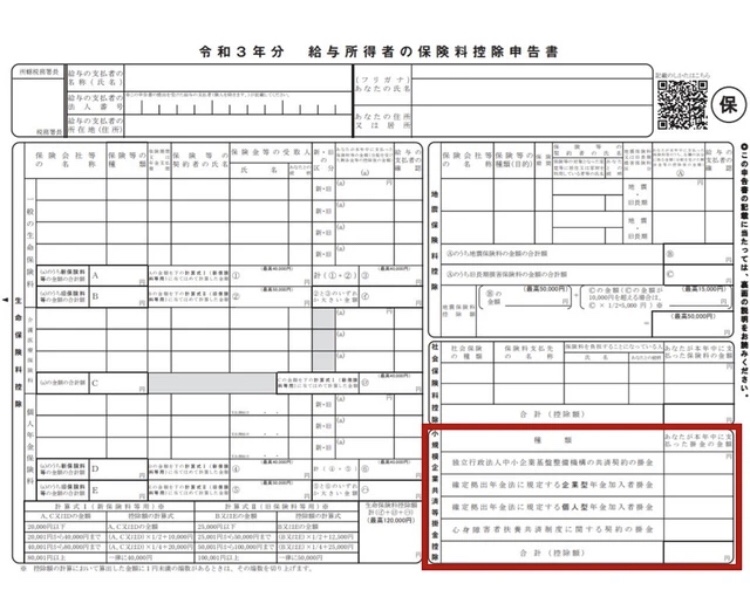

年末調整の場合は、「給与所得者の保険料控除申告書」に記載し、払込証明書を添付して会社に提出します。

支払った時に所得を減らすことができて、受け取った時に所得になるという点では、課税の繰延なんですが、受け取り時「退職所得」や「公的年金等の雑所得」として課税されることで、支払う税金を抑えることができます。

経営者がご自身の退職金について考えた時は、まず検討したい制度と言えそうです!

コメント