2020年分の年末調整から「所得金額調整控除」という項目が新設され、会社に提出する書類も3枚に増えました。何をどう書いたら良いかわかりにくくなっているように感じます。そこで、この「所得金額調整控除」について解説したいと思います。

※公開日または更新日時点の法令に基づき記載しています。

※わかりやすく解説するために法律の詳しい内容を省略、簡素化しています。

所得金額調整控除はどんな人が受けれる控除なのか?

国税庁 所得金額調整控除の説明はこちら。

所得金額調整控除の内容は2つ

所得金額調整控除は2020年度からから新しくできた制度です。そして、所得金額調整控除には2つの制度があります。手続きの仕方も違うのでその内容を解説したいと思います。

年収850万円超の子育て世帯、障がい者のある家庭が対象

2020年の所得税の改正で給与所得控除が引き下げられました。その内容は、特に年収850万円超の方にとっては所得税の負担が増えるものでした。(給与所得控除の上限が引き下げられたため)そのため、年収850万円を超える方のうち子育て世帯や介護の必要な世帯への税負担を緩和するために設けられた制度です。

子ども・特別障がい者等を有する者の所得金額控除

その年の給料等の収入が850万円を超える給与所得者で以下のいずれかに該当する方が適用を受けることができます。

- 本人が特別障がい者に該当する

- 年齢23歳未満の扶養親族がいる

- 同一生計配偶者が特別障がい者に該当する

- 扶養親族が特別障がい者に該当する

(注意点)

- ここでいう扶養親族には年齢16歳以上も要件はありません。23歳未満の扶養親族であれば対象になります。

- 同一生計配偶者には所得要件はありません。

- 共働き夫婦それぞれが条件に該当する場合は、どちらもこの控除をうけることができます。

上記の点に注意して漏れがないように控除を受けましょう!

同一生計配偶者についてはこちらで解説しています。

控除額の計算方法

控除額 =(給与等の収入金額※ ー 850万円) × 10%

※1000万円超の場合は1000万円

ただし年末調整ではこの計算を自分でする必要はありません。年末調整の際に会社で配られる用紙の◆所得金額調整控除申告書◆の欄を記載すれば、会社で計算してくれます。

所得金額調整控除申告書の提出が必要

年末調整で所得金額調整控除の適用を受けるためには会社に「所得金額調整控除申告書」の提出が必要です。

もらっていないけど??という方もいるのではないでしょうか。会社から配られた書類は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除申告書 兼 所得金額調整控除申告書」というなが〜いタイトルがつけられています。

用紙がない場合はこちらからダウンロードできます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/r4bun_06.pdf

給料と年金と両方がある人が対象

2020年の改正で公的年金等控除についても改正されました。給与所得控除も引き下げられているため、給料と年金と両方の所得がある人にとっては合わせての課税所得が増えることで、所得税の負担が大きくなります。その調整のために所得金額調整控除の制度が設けられました。

給与所得と年金所得の双方を有する場合の所得金額控除

その年分の給与所得控除後の給与等の金額と公的年金等にかかる雑所得の金額の両方があり、その合計学が10万円を超える方は適用を受けることができます。

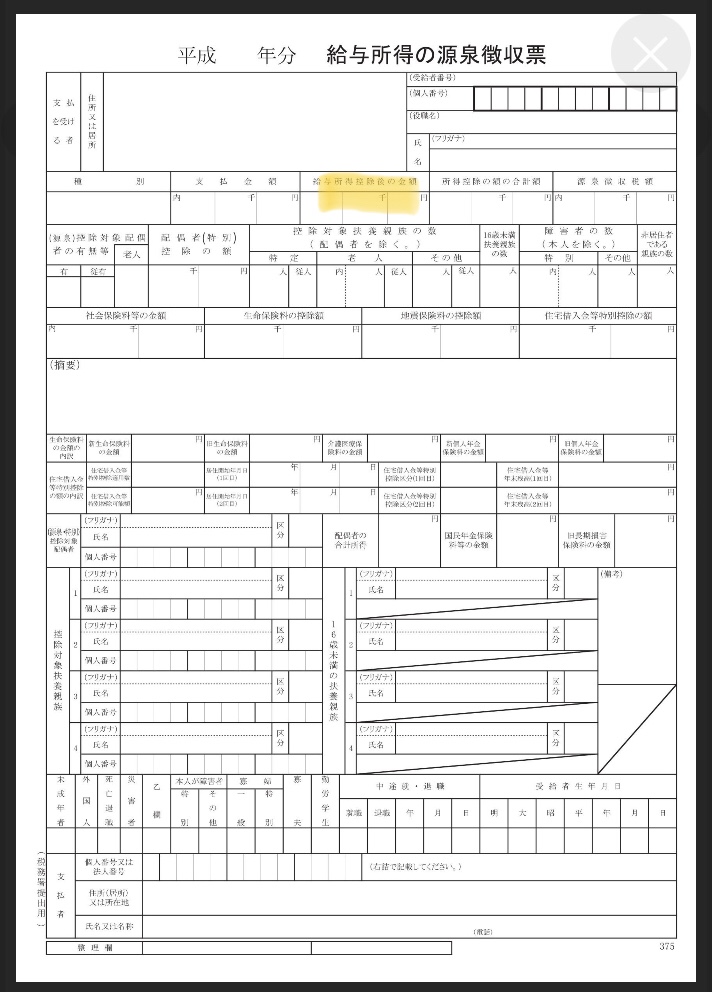

給与所得控除後の給与等の金額は、源泉徴収票のこちらの金額です。

控除金額の計算方法

控除額 = (給与所得控除後の給与等の金額※ + 公的年金等にかかる雑所得の金額※) ー 10万円

※10万円超の場合は10万円

確定申告が必要です

給与所得と年金所得の双方を有する場合の所得金額控除の適用を受けるには、年末調整ではなく確定申告が必要です。

まとめ

年末調整で控除が受けられる所得金額調整控除は、給料の年収が850万円超の方です。夫婦ともに850万円を超える場合はお二人とも受けることが可能です。

2ヶ所で給料を受けており、それぞれでは850万円を超えないが合算すれば850万円を超える場合には、年末調整で控除を受けることはできませんが、確定申告をすることで控除を受けることができます。

給料が850万円を超えない人でも、給料と公的年金受の両方がある方は、確定申告で控除を受けることができます。

漏れのないように控除を受けることで、節税できますね。

コメント